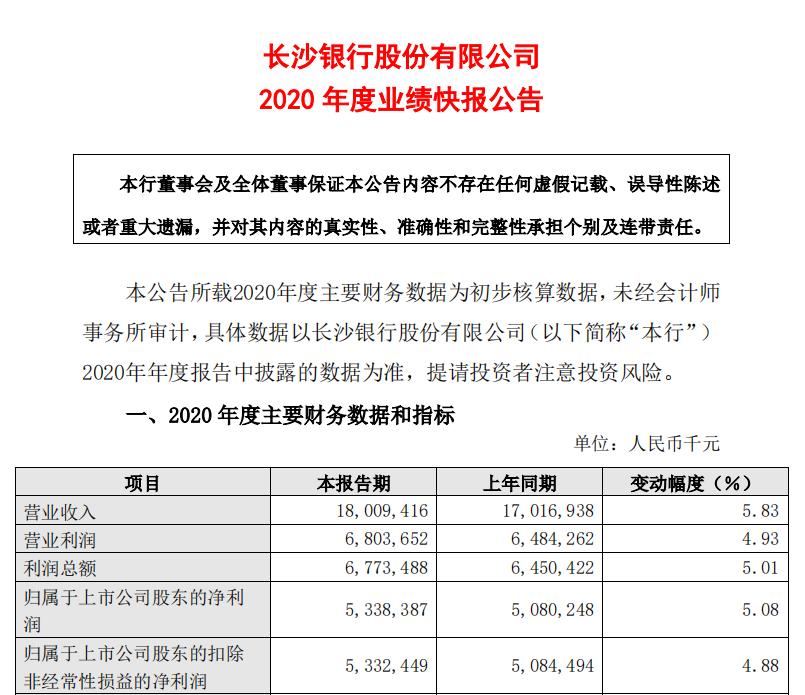

1月25日,常熟银行、长沙银行同日发布2020年业绩快报。其中,长沙银行全年归母净利润同比增长5.08%,净利润实现53.38亿元。

01

上市银行业绩触底反弹

近期A股上市银行中,已陆续有上海银行、兴业银行、招商银行、苏农银行、江苏银行、无锡银行、江阴银行、光大银行、中信银行、张家港行、常熟银行、长沙银行共12家上市银行纷纷披露了2020年度业绩快报。

在前三季度业绩普遍下滑后,12家银行的年度业绩普遍触底反弹。从净利润增长指标看,目前表现最好前三家银行是长沙银行、无锡银行、张家港行,全年净利润分别同比增长5.08%、4.96%和4.93%。此外,作为资产总额突破8万亿的招商银行,其全年净利润为973.42亿元,同比增长4.82%。

招商证券廖志明分析,中信银行、上海银行、光大银行、兴业银行以及招商银行,这5家银行由2020年第三季度的负增长转为正增长,股份行2020年归母净利润增速较第三季度改善显着。这反映了经济好转之下,银行让利压力缓解,业绩明显改善。营收方面,除江阴银行同比下滑2.38%以外,其他11家银行均为同比正增长,不过,各银行之间增长幅度有较为明显的分化。营收增幅前三的银行分别为,江苏银行、兴业银行和无锡银行,均实现10%以上增长,其中江苏银行实现营收520.26亿元,同比增长15.68%;兴业银行和无锡银行分别增长12.04%和10.06%。11家银行中,营收增长相对较低的为上海银行、常熟银行、中信银行,营收分别同比增长1.9%、2.13%和3.81%。12家上市银行营收增速大多保持平稳。不过,整个银行业来看,商业银行净利润同比呈现微降趋势。1月22日举行的国新办新闻发布会上,银保监会公布了2020年银行业发展的具体数据。银保监会副主席梁涛表示,“初步统计,商业银行实现净利润2万亿元,同比下降1.8%。”

对于整体银行利润有所下降,银保监会首席风险官兼新闻发言人肖远企解释主要有以下几方面原因:一是要求银行让利于实体企业,特别是小微企业,让利1.5万亿元的目标已经实现。二是银保监会严格查处违规收费的行为,过去有一些不合理的收费,在去年基本上都清理掉了,所以银行的费用收入下降。三是利率市场化改革以后,银行的利差在不断的缩小,是因为存款的负债整体成本上升了。

02

一个具体方面

数据显示,2020年,银行业共处置不良资产3.02万亿元。截至去年末,银行业不良贷款余额3.5万亿元,较年初增加2816亿元;不良贷款率1.92%,较年初下降0.06个百分点;逾期90天以上贷款与不良贷款比例76%,较年初下降5.1个百分点。

披露业绩快报的12家上市银行中,除了上海银行不良贷款率比2019年末增加0.06个百分点,常熟银行保持0.96%不变以外,其余10家银行不良贷款率均有不同程度的改善。其中兴业银行、张家港行、光大银行和无锡银行的不良率下降幅度均超过0.1个百分点,分别下降0.29、0.21、0.18和0.11个百分点。整体上12家上市银行不良率均维持在2%以下的较低水平。此前在1月22日,银保监会副主席梁涛在新闻发布会上谈及银行业资产质量时表示,目前银行业主要经营和风险指标处于合理区间,多渠道增强风险抵御能力。

对于去年不良贷款率下降,肖远企表示原因包括三点:一是银保监会要求银行必须加强风险管控,严防风险。二是银行加大不良贷款处置力度,去年处置了3.02万亿元的不良资产,力度是空前的。三是去年经济增长超出预期,经济增长2.3%,为银行不良贷款没有出现大幅反弹创造很好的基础。 国信证券王剑在研报中表示,银行业在2020年加大不良确认力度,对资产质量进行了“大洗澡”,同时工业企业利息保障倍数在2020年11月份出现三年来首次回升,而该指标在历史上的拐点往往与不良生成率拐点一致,因而行业资产质量有望迎来拐点。

03

银行股为A股投资洼地?

由于估值方面具有吸引力,不少机构也开始调仓买入银行股。1月25日,由明星基金经理谢治宇管理的兴全合润混合基金发布上市交易公告书,公告显示,截至2021年1月21日,兴全合润最新规模达到241.73亿元,相比去年年末增长了17.36%。截至1月21日,制造业配置占兴全合润的资产净值比例达到59.71%,仍为第一大重仓行业;金融业占比高达13.55%,相比去年年末大幅提升了8.74%,是仅次于制造业的第二大重仓板块,是加仓最多的一个板块。

开源证券牟一凌表示,A股的金融地产板块在被北向资金悄然增持,这个现象值得投资者重视。其认为,周期龙头仍是优选。利率上行与经济不弱提供配置金融板块的最佳窗口期,市场已经开始定价银行的资产质量改善,下一个定价因子是盈利能力。而信用收缩与经济不差的组合将意味着银行将因供、需改善带来净息差提升,当前正处于银行业绩反转的时点,披露业绩快报的三家银行已经有所体现。

04

德勤:疫情影响全球银行业

过去的一年里,新冠疫情改变了全球银行业竞争格局,德勤最新发布《2021年全球银行业及资本市场展望》报告,对业界从疫情中汲取的经验进行阶段总结。其中提到,银行业的一些传统产品领域的发展被抑制,数字化进程全面提速。

尽管国内银行业绩韧性仍在,海外银行业却深受疫情困扰。德勤中国金融服务业审计及鉴证合伙人曾浩表示:“根据德勤的行业和经济展望分析,全球银行在2020至2022年期间的净贷款亏损拨备总额将高达3180亿美元。与此同时,市场收益率水平将持续保持在历史低位,银行业的资产质量和盈利能力受到空前挑战。就银行的净资产收益率而言,北美和欧洲地区银行短期内将难以恢复至2019年的水平,唯亚太地区银行则有望在2022年底之前,恢复至接近疫情前(2019年)9.2%的水平。”

德勤中国银行及资本市场行业主管合伙人郭新华指出:“这些大趋势的净影响,再加上未来十年低利率环境等宏观经济现实,应该会从根本上重塑全球银行业。首先也是最重要的一点是,传统的收入来源和业务增长在成熟的细分市场上充其量可能是温和的,这将迫使银行寻找新的盈利增长途径。其次,规模可能比以往任何时候都更为关键,因为盈利压力将使成本成为更为关注的焦点。第三,预计先进技术将成为银行业务的核心。”

调研显示,约五分之四的受访者认同新冠疫情暴露了所在机构的数字化能力短板。95%受访者表示其银行机构已经开始或计划在未来6-12个月内实施或计划实施加快客户服务数字化转型,以保运营韧性。 德勤管理咨询数据科学卓越中心主管合伙人尤忠彬表示,疫情不仅加速了数字化的应用,而且还是银行数字化基础设施的试金石。对技术进行战略投资的机构实力将更强,但落后的机构如果迅速采取行动加快技术现代化,或许仍有机会实现跨越式发展。整体来看,数字惯性已经消退,越来越多的银行正在追求技术驱动的转型,尤其是核心系统的转型。

相关阅读

新闻排行

热点图文

热门资讯